POMOŻEMY TOBIE W

I DOJEDZIEMY DO CIEBIE WE WSZYSTKICH INNYCH MIEJSCACH

Najważniejsze wnioski z artykułu

- Kredyt konsolidacyjny ma sens tylko wtedy, gdy jest dopasowany do konkretnej sytuacji finansowej i długoterminowych planów, a nie jako szybki „ratunek”.

- Obniżenie raty miesięcznej nie zawsze oznacza realną poprawę sytuacji – kluczowe są koszt całkowity, zapisy umowy oraz konsekwencje prawne.

- Wpływ konsolidacji na zdolność kredytową jest często odroczony w czasie i zależy od struktury zadłużenia oraz regularności spłat.

- Wsparcie doradcy i prawnika pozwala negocjować warunki, eliminować koszty ukryte i zabezpieczyć konsolidację tak, aby nie blokowała przyszłych decyzji finansowych.

Spis treści:

- 1. Kredyt konsolidacyjny i pożyczka konsolidacyjna – jak odzyskać kontrolę nad finansami i spokój w 2026 roku

- 2. Czym jest kredyt konsolidacyjny i pożyczka konsolidacyjna – prosta definicja bez bankowego żargonu

- 3. Jak działa kredyt konsolidacyjny i pożyczka konsolidacyjna – mechanizm, który realnie obniża miesięczne obciążenia

- 4. Jakie zobowiązania można skonsolidować i kiedy pożyczka konsolidacyjna naprawdę ma sens

- 5. Kredyt konsolidacyjny a zdolność kredytowa 2026 – co faktycznie się poprawia, a co jest mitem

- 6. Kredyt konsolidacyjny gotówkowy czy hipoteczny – wybór, który decyduje o bezpieczeństwie finansowym

- 7. Jesteśmy prawnikami – dlaczego wsparcie prawne przy kredycie konsolidacyjnym ma kluczowe znaczenie

- 8. Kredyt konsolidacyjny – doradca, Twój negocjator

- 9. Zwrot prowizji z wcześniej spłaconych kredytów – pieniądze, które realnie możesz odzyskać

- 10. Kto może otrzymać kredyt lub pożyczkę konsolidacyjną – wymagania, które da się spełnić, a niekiedy obejść legalnie

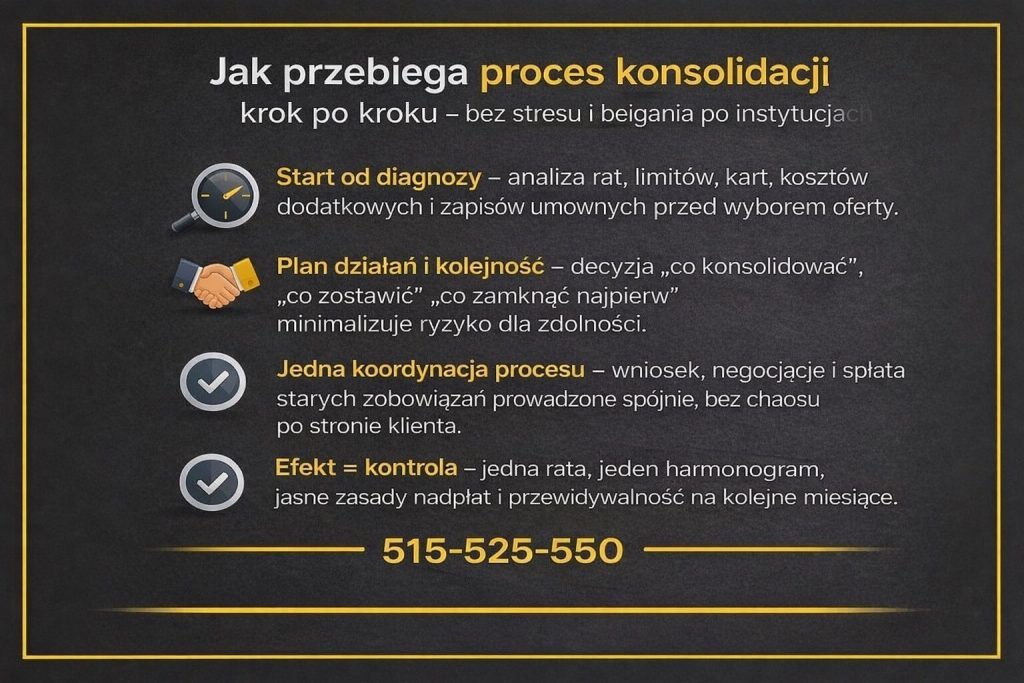

- 11. Jak przebiega proces konsolidacji zobowiązań krok po kroku – bez stresu i biegania po instytucjach

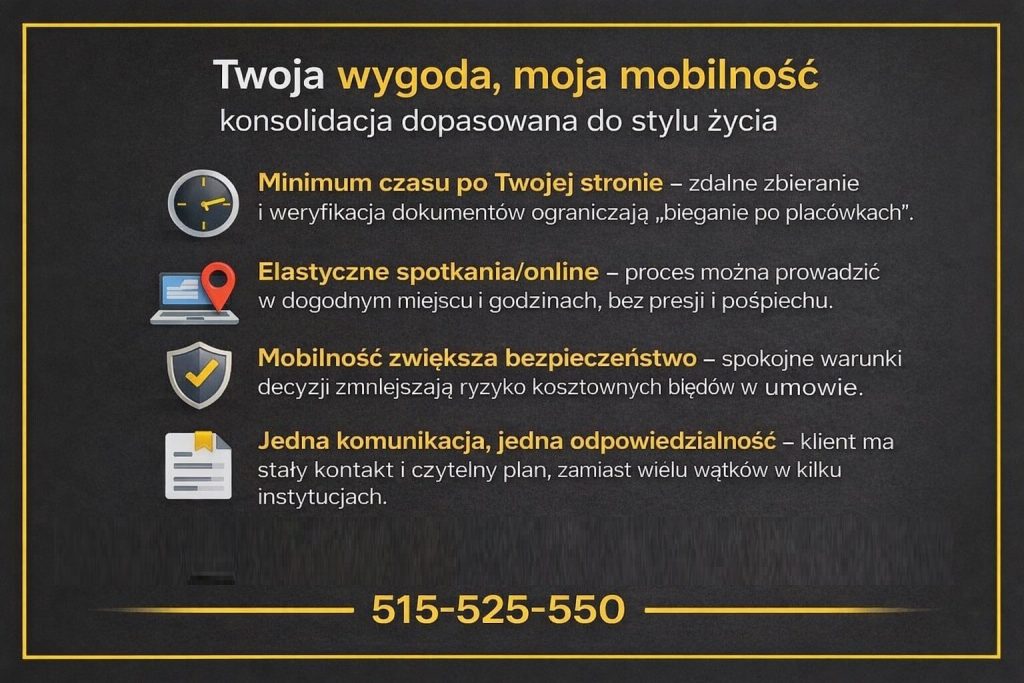

- 12. Twoja wygoda, moja mobilność – konsolidacja zobowiązań dopasowana do Twojego stylu życia

- 13. Najczęstsze błędy przy kredycie i pożyczce konsolidacyjnej – jak nie zapłacić dwa razy

- 14. FAQ – kredyt konsolidacyjny

- 15. Skontaktuj się z nami – pożyczka konsolidacyjna

1. Kredyt konsolidacyjny i pożyczka konsolidacyjna – jak odzyskać kontrolę nad finansami i spokój w 2026 roku

Rosnące raty, kilka terminów spłat w miesiącu, presja budżetu domowego i ciągłe poczucie, że pieniądze „uciekają” – tak dziś wygląda codzienność wielu osób. Kredyt konsolidacyjny oraz pożyczka konsolidacyjna to rozwiązania stworzone właśnie po to, aby przywrócić porządek, przewidywalność i spokój finansowy. Zamiast wielu zobowiązań otrzymujesz jedną ratę, jeden termin i jeden plan działania, który można realnie dopasować do Twojej sytuacji w 2026 roku.

Z perspektywy doradcy kredytowego i prawnika jednocześnie widzę, że konsolidacja bardzo rzadko jest „złym rozwiązaniem”. Problem pojawia się dopiero wtedy, gdy jest źle dobrana: bez analizy zdolności kredytowej, skutków prawnych, kosztów całkowitych i wpływu na BIK. Właściwie przeprowadzony kredyt lub pożyczka konsolidacyjna nie są desperackim ruchem, lecz świadomą decyzją finansową, która pozwala obniżyć miesięczne obciążenia, poprawić płynność i odzyskać kontrolę nad domowym budżetem.

Kluczowe jest jednak zrozumienie, że konsolidacja to nie tylko „połączenie rat”. To proces, który obejmuje analizę aktualnych zobowiązań, ocenę ryzyk, wybór odpowiedniej formy finansowania oraz zabezpieczenie interesów klienta od strony prawnej. Dopiero wtedy kredyt konsolidacyjny lub pożyczka konsolidacyjna stają się narzędziem realnej poprawy sytuacji, a nie odsuwaniem problemu w czasie.

Kredyt konsolidacyjny i pożyczka konsolidacyjna – porównanie kluczowych elementów

| Obszar analizy | Kredyt konsolidacyjny | Pożyczka konsolidacyjna |

| Cel | Spłata wielu zobowiązań jednym kredytem | Spłata zobowiązań w bardziej elastycznej formie |

| Okres spłaty | Zazwyczaj dłuższy, stabilny | Często krótszy, ale bardziej elastyczny |

| Oprocentowanie | Z reguły niższe przy dobrej zdolności | Wyższe, ale łatwiej dostępne |

| Wpływ na budżet | Wyraźne obniżenie miesięcznej raty | Szybka poprawa płynności |

| Znaczenie analizy prawnej | Bardzo wysokie | Równie istotne |

Warto wiedzieć – pożyczka konsolidacyjna

Konsolidacja może obejmować kredyty gotówkowe, karty kredytowe, limity w rachunku, a nawet wybrane pożyczki pozabankowe. Kluczowe jest jednak to, aby dobrać formę konsolidacji do realnych możliwości finansowych, a nie tylko do wysokości aktualnych rat.

Wniosek eksperta – kredyt konsolidacyjny

Najlepszy kredyt konsolidacyjny lub pożyczka konsolidacyjna to nie ten z najniższą ratą na papierze, lecz ten, który faktycznie stabilizuje Twoją sytuację finansową i nie generuje ukrytych kosztów ani ryzyk prawnych w przyszłości.

Szukasz fachowego wsparcia w finansach? Zapraszamy do przeczytania naszego artykułu – doradca kredytowy Zielona Góra!

2. Czym jest kredyt konsolidacyjny i pożyczka konsolidacyjna – prosta definicja bez bankowego żargonu

Jedno rozwiązanie zamiast finansowego chaosu

Kredyt konsolidacyjny oraz pożyczka konsolidacyjna to narzędzia finansowe, których głównym celem jest uporządkowanie zobowiązań. W praktyce oznacza to spłatę kilku lub kilkunastu istniejących rat jednym nowym finansowaniem. Zamiast wielu terminów, różnych instytucji i zmiennych warunków – pojawia się jedna rata, jeden harmonogram i pełna kontrola nad budżetem. Dla wielu osób to pierwszy realny krok do odzyskania stabilności finansowej, a nie chwilowa ulga.

Różnice, które mają realne znaczenie

Choć oba rozwiązania służą temu samemu celowi, kredyt konsolidacyjny i pożyczka konsolidacyjna różnią się konstrukcją oraz konsekwencjami. Kredyt konsolidacyjny jest zwykle bardziej sformalizowany, często tańszy w długim okresie i silniej powiązany z analizą zdolności kredytowej. Pożyczka konsolidacyjna daje większą elastyczność i bywa dostępna szybciej, ale może generować wyższe koszty całkowite. Z punktu widzenia prawnika kluczowe jest to, że każda z tych form inaczej wpływa na Twoje bezpieczeństwo finansowe i przyszłe możliwości kredytowe.

Decyzja, która wymaga świadomego wyboru

Najczęstszy błąd polega na sprowadzaniu konsolidacji wyłącznie do „niższej raty”. Tymczasem prawdziwa wartość konsolidacji leży w dopasowaniu rozwiązania do sytuacji życiowej, a nie odwrotnie. Inne rozwiązanie będzie właściwe dla osoby z wysoką zdolnością kredytową, inne dla klienta z opóźnieniami, a jeszcze inne dla kogoś, kto planuje w przyszłości kredyt hipoteczny. Dlatego konsolidacja powinna być decyzją strategiczną, a nie impulsywną.

Kredyt konsolidacyjny a pożyczka konsolidacyjna – kluczowe różnice w praktyce

| Kryterium | Kredyt konsolidacyjny | Pożyczka konsolidacyjna |

| Forma prawna | Umowa kredytowa | Umowa pożyczki |

| Poziom formalności | Wysoki | Średni lub niski |

| Koszt długoterminowy | Zazwyczaj niższy | Często wyższy |

| Dostępność | Wymaga dobrej analizy zdolności | Bardziej elastyczna |

| Znaczenie analizy prawnej | Bardzo wysokie | Równie istotne |

| Wpływ na przyszłe kredyty | Silny, długofalowy | Umiarkowany |

Warto wiedzieć – pożyczka konsolidacyjna

Konsolidacja nie zawsze oznacza oszczędność w całym okresie spłaty. Często obniża miesięczną ratę kosztem wydłużenia czasu spłaty, dlatego kluczowe jest świadome porównanie kosztu całkowitego, a nie tylko wysokości raty.

Wniosek eksperta – kredyt konsolidacyjny

Kredyt konsolidacyjny i pożyczka konsolidacyjna to skuteczne narzędzia finansowe, ale tylko wtedy, gdy są dobrane do Twojej sytuacji prawnej i finansowej. Bez analizy ryzyk konsolidacja może pomóc krótkoterminowo, lecz zaszkodzić w dłuższej perspektywie.

Jeśli potrzebujesz większej kwoty na zakup nieruchomości to zapraszamy do zapoznania się z naszym artykułem kredyt hipoteczny Zielona Góra!

3. Jak działa kredyt konsolidacyjny i pożyczka konsolidacyjna – mechanizm, który realnie obniża miesięczne obciążenia

Od wielu zobowiązań do jednego planu finansowego

Mechanizm kredytu konsolidacyjnego i pożyczki konsolidacyjnej opiera się na prostym, ale skutecznym założeniu: wszystkie Twoje dotychczasowe zobowiązania są spłacane jednym nowym finansowaniem. W praktyce oznacza to zamknięcie kilku rat, różnych terminów i odmiennych warunków umownych, a w ich miejsce pojawia się jedna rata dopasowana do aktualnych możliwości budżetowych. To właśnie na tym etapie klienci po raz pierwszy od dłuższego czasu zaczynają realnie „oddychać finansowo”.

Co faktycznie powoduje obniżenie raty

Obniżenie miesięcznego obciążenia nie bierze się znikąd. Najczęściej wynika z połączenia kilku elementów: wydłużenia okresu spłaty, zmiany struktury kosztów oraz uporządkowania harmonogramu. Kredyt konsolidacyjny jest szczególnie skuteczny tam, gdzie wcześniej występowały wysokie raty krótkoterminowe, karty kredytowe lub limity w rachunku. Pożyczka konsolidacyjna z kolei daje szybszy efekt płynnościowy, choć często przy wyższym koszcie całkowitym.

Dlaczego mechanizm działa tylko przy dobrej analizie

Z punktu widzenia doradcy i prawnika kluczowe jest to, że sam mechanizm konsolidacji nie gwarantuje sukcesu. Jeżeli nowa umowa nie uwzględnia zdolności kredytowej, wpływu na BIK, kosztów dodatkowych i konsekwencji prawnych, obniżenie raty może okazać się jedynie chwilowe. Prawidłowo zaplanowana konsolidacja to proces, a nie jednorazowa decyzja, dlatego wymaga analizy „tu i teraz”, ale także spojrzenia kilka lat do przodu.

Jak działa konsolidacja w praktyce – elementy mechanizmu

| Element | Kredyt konsolidacyjny | Pożyczka konsolidacyjna |

| Spłata starych zobowiązań | Bezpośrednia przez instytucję | Często pośrednia |

| Okres spłaty | Zwykle dłuższy i stabilny | Krótszy lub elastyczny |

| Efekt na ratę | Wyraźne obniżenie | Szybka poprawa płynności |

| Koszt całkowity | Niższy przy dobrej zdolności | Często wyższy |

| Ryzyka prawne | Wysokie przy braku analizy | Równie istotne |

Warto wiedzieć – pożyczka konsolidacyjna

Mechanizm konsolidacji nie likwiduje długu, lecz zmienia sposób jego spłaty. Dlatego każda konsolidacja powinna uwzględniać realny koszt całkowity, a nie tylko atrakcyjną wysokość jednej raty.

Wniosek eksperta – kredyt konsolidacyjny

Kredyt konsolidacyjny i pożyczka konsolidacyjna działają skutecznie tylko wtedy, gdy są elementem przemyślanej strategii finansowej. Bez analizy zdolności, BIK i zapisów umownych mechanizm ten może poprawić komfort krótkoterminowo, ale pogorszyć sytuację w długim okresie.

Pracujesz lub mieszkasz w Nowogrodzie Bobrzańskim? Potrzebujesz fachowca od finansów? Przeczytaj finanse Nowogród Bobrzański!

4. Jakie zobowiązania można skonsolidować i kiedy pożyczka konsolidacyjna naprawdę ma sens

Porządkowanie finansów bez względu na źródło długu

Kredyt konsolidacyjny i pożyczka konsolidacyjna obejmują znacznie więcej niż tylko klasyczne kredyty gotówkowe. W praktyce konsolidacji podlegają także karty kredytowe, limity w rachunku, raty zakupowe, a w określonych przypadkach również pożyczki pozabankowe. Z punktu widzenia klienta najważniejsze jest to, że nie liczy się nazwa produktu, lecz miesięczne obciążenie, które realnie wpływa na budżet domowy. Im więcej rozproszonych zobowiązań, tym większy potencjał konsolidacji.

Kiedy pożyczka konsolidacyjna bywa lepszym wyborem

Pożyczka konsolidacyjna często sprawdza się tam, gdzie czas odgrywa kluczową rolę lub zdolność kredytowa jest ograniczona. Daje szybszy dostęp do finansowania i większą elastyczność w zakresie formalności, co bywa istotne przy opóźnieniach lub nieregularnych dochodach. Z perspektywy doradcy i prawnika zawsze analizuję jednak, czy ta elastyczność nie oznacza wyższego kosztu całkowitego lub ryzyk zapisanych w umowie. Sens pożyczki konsolidacyjnej pojawia się wtedy, gdy jest ona rozwiązaniem przejściowym, a nie długoterminowym obciążeniem.

Świadomy wybór zamiast automatycznej decyzji

Największym błędem jest konsolidowanie „wszystkiego, co się da”, bez refleksji nad skutkami. Nie każde zobowiązanie powinno być objęte konsolidacją, zwłaszcza jeśli wiąże się z niskim kosztem lub kończy się w najbliższym czasie. Dobrze zaplanowana konsolidacja to selekcja, a nie masowe łączenie długów. Tylko wtedy kredyt konsolidacyjny lub pożyczka konsolidacyjna faktycznie poprawiają sytuację finansową.

Pożyczka konsolidacyjna – jakie zobowiązania można skonsolidować

| Rodzaj zobowiązania | Możliwość konsolidacji | Efekt dla budżetu |

| Kredyt gotówkowy | Tak | Obniżenie raty |

| Karta kredytowa | Tak | Redukcja kosztów |

| Limit w koncie | Tak | Poprawa płynności |

| Raty zakupowe | Tak | Uproszczenie spłat |

| Pożyczki pozabankowe | Częściowo | Stabilizacja finansów |

Case study – realna sytuacja klienta

Klient posiadał trzy kredyty gotówkowe, kartę kredytową oraz limit w rachunku. Łączna suma rat przekraczała 3 400 zł miesięcznie, co przy rosnących kosztach życia powodowało stałą presję finansową. Zastosowanie kredytu konsolidacyjnego pozwoliło połączyć większość zobowiązań w jedną ratę w wysokości 2 150 zł. Dla pozostałej części wykorzystano pożyczkę konsolidacyjną jako rozwiązanie uzupełniające. Efekt: poprawa płynności, brak opóźnień w BIK i odzyskanie kontroli nad budżetem w ciągu pierwszych miesięcy.

Warto wiedzieć – pożyczka konsolidacyjna

Nie każde zobowiązanie musi zostać objęte konsolidacją. Czasami pozostawienie jednej niskiej raty poza konsolidacją daje lepszy efekt finansowy niż łączenie wszystkiego w jeden produkt.

Wniosek eksperta – kredyt konsolidacyjny

Kredyt konsolidacyjny i pożyczka konsolidacyjna mają sens tylko wtedy, gdy są dopasowane do struktury zadłużenia. Selektywna konsolidacja niemal zawsze daje lepszy rezultat niż automatyczne łączenie wszystkich zobowiązań.

Mieszkańcu Gubina – jeśli potrzebujesz pomocy w finansowaniu polecamy do przeczytania nasz artykuł kredyt Gubin!

5. Kredyt konsolidacyjny a zdolność kredytowa 2026 – co faktycznie się poprawia, a co jest mitem

Zdolność kredytowa jako realna bariera, a nie abstrakcyjne pojęcie

Dla większości klientów zdolność kredytowa jest głównym powodem, dla którego rozważają kredyt konsolidacyjny lub pożyczkę konsolidacyjną. W praktyce to właśnie nadmiar rat, limity w koncie i karty kredytowe najbardziej obciążają scoring i miesięczne kalkulacje. Konsolidacja pozwala uporządkować te elementy, ale nie działa automatycznie. W 2026 roku zdolność kredytowa liczona jest nie tylko na podstawie dochodu, lecz także stabilności, struktury zadłużenia i historii spłat.

Co realnie się poprawia po konsolidacji

Najczęstszym efektem konsolidacji jest zmniejszenie miesięcznego obciążenia, co bezpośrednio wpływa na zdolność kredytową. Jedna rata zamiast kilku oznacza większą przewidywalność i mniejsze ryzyko opóźnień. Dodatkowo zamknięcie kart kredytowych i limitów w rachunku często poprawia ocenę ryzyka klienta. Kredyt konsolidacyjny działa tu szczególnie dobrze, jeśli jest połączony z właściwą strategią finansową, a nie tylko doraźną ulgą.

Kredyt konsolidacyjny – mity, które potrafią zaszkodzić

Błędem jest przekonanie, że każda konsolidacja automatycznie „naprawia” zdolność kredytową. Wydłużenie okresu spłaty, zbyt wysoki koszt całkowity lub niewłaściwy dobór produktu mogą w dłuższej perspektywie obniżyć możliwości kredytowe, zwłaszcza przy planach związanych z kredytem hipotecznym. Z punktu widzenia prawnika kluczowe jest też to, że nowa umowa kredytowa zawsze zostawia ślad w BIK, który musi być świadomie zaplanowany.

Pożyczka konsolidacyjna Wpływ konsolidacji na zdolność kredytową – porównanie

| Element | Przed konsolidacją | Po konsolidacji |

| Liczba rat | Wiele | Jedna |

| Obciążenie miesięczne | Wysokie | Niższe |

| Karty i limity | Aktywne | Zamknięte |

| Stabilność finansowa | Niska | Wyższa |

| Ocena ryzyka | Negatywna | Bardziej przewidywalna |

Case study – poprawa zdolności w praktyce

Klient planował w perspektywie dwóch lat zakup mieszkania. Posiadał cztery aktywne zobowiązania, kartę kredytową i limit w rachunku. Zdolność kredytowa była niewystarczająca, mimo stabilnych dochodów. Zastosowanie kredytu konsolidacyjnego pozwoliło obniżyć miesięczne obciążenie o ponad 1 100 zł i zamknąć produkty wysoko punktowane negatywnie. Po 12 miesiącach regularnej spłaty zdolność kredytowa wzrosła na tyle, że możliwe stało się rozpoczęcie procesu kredytu hipotecznego bez ryzyka odmowy.

Warto wiedzieć – pożyczka konsolidacyjna

Poprawa zdolności kredytowej po konsolidacji nie jest natychmiastowa. Najlepsze efekty pojawiają się po kilku miesiącach regularnych spłat i uporządkowania historii w BIK.

Wniosek eksperta – kredyt konsolidacyjny

Kredyt konsolidacyjny i pożyczka konsolidacyjna mogą realnie poprawić zdolność kredytową, ale tylko wtedy, gdy są elementem długofalowego planu finansowego, a nie krótkotrwałej ulgi w budżecie.

Posiadasz kredyt hipoteczny, którego raty Ciebie przytłaczają? Przeczytaj nasz artykuł refinansowanie kredytu!

6. Kredyt konsolidacyjny gotówkowy czy hipoteczny – wybór, który decyduje o bezpieczeństwie finansowym

Dwie drogi, jeden problem do rozwiązania

Pani Anna przyszła z prostym pytaniem: „Chcę mieć jedną ratę, mniejszą niż teraz. Co wybrać?”. Miała kilka kredytów gotówkowych, kartę kredytową i stabilne dochody, ale też mieszkanie, które mogło stać się zabezpieczeniem. W jej historii jak w soczewce widać różnicę między kredytem konsolidacyjnym gotówkowym a kredytem konsolidacyjnym hipotecznym. Oba rozwiązania prowadzą do jednej raty, ale konsekwencje wyboru są zupełnie inne – zarówno finansowo, jak i prawnie.

Gotówkowa szybkość kontra hipoteczna stabilność

Kredyt konsolidacyjny gotówkowy jest prostszy i szybszy. Nie wymaga zabezpieczenia na nieruchomości, procedury są krótsze, a decyzja zapada sprawniej. Daje natychmiastową ulgę w budżecie, ale zwykle wiąże się z wyższym oprocentowaniem i krótszym okresem spłaty. Kredyt konsolidacyjny hipoteczny działa inaczej – opiera się na zabezpieczeniu, co pozwala rozłożyć zobowiązania na dłuższy czas i znacząco obniżyć ratę, ale w zamian wprowadza ryzyko prawne związane z nieruchomością.

Historia wyboru, który zmienił perspektywę

W przypadku pani Anny analiza pokazała, że kredyt gotówkowy dałby szybką ulgę, lecz zamknąłby drogę do przyszłych planów. Kredyt hipoteczny oznaczał dłuższy proces, ale pozwolił obniżyć ratę o ponad 40% i ustabilizować finanse na lata. Kluczowe było zrozumienie, że niższa rata dziś nie zawsze oznacza lepszą decyzję jutro. Konsolidacja hipoteczna została dobrana świadomie, z pełnym zabezpieczeniem interesów prawnych klientki.

Kredyt konsolidacyjny gotówkowy a hipoteczny – porównanie praktyczne

| Kryterium | Konsolidacyjny gotówkowy | Konsolidacyjny hipoteczny |

| Czas decyzji | Krótki | Dłuższy |

| Zabezpieczenie | Brak | Nieruchomość |

| Wysokość raty | Umiarkowanie niższa | Znacząco niższa |

| Okres spłaty | Krótszy | Długi |

| Ryzyko prawne | Niskie | Wysokie bez analizy |

| Wpływ na przyszłe kredyty | Ograniczony | Istotny |

Warto wiedzieć – pożyczka konsolidacyjna

Kredyt konsolidacyjny hipoteczny, mimo niższej raty, zawsze wymaga dokładnej analizy umowy i zabezpieczeń. Jedno nieprzemyślane zobowiązanie może obciążyć nieruchomość na wiele lat.

Wniosek eksperta – kredyt konsolidacyjny

Nie istnieje „lepszy” kredyt konsolidacyjny w oderwaniu od sytuacji klienta. Gotówkowy daje szybkość i elastyczność, hipoteczny – stabilność i niższy koszt. Bez analizy finansowej i prawnej wybór może stać się kosztownym błędem.

Żołnierzu mieszkasz w Żaganiu i szukasz wsparcia kredytowego? Zapraszamy do przeczytania naszego artykułu kredyt mieszkaniowy dla wojskowych Żagań!

7. Jesteśmy prawnikami – dlaczego wsparcie prawne przy kredycie konsolidacyjnym ma kluczowe znaczenie

Historia, w której liczby to nie był największy problem

Pan Tomasz zgłosił się z pozornie prostą sprawą. Chciał połączyć kilka zobowiązań w jedną ratę, bo miesięczne obciążenie zaczęło go przytłaczać. Oferty wyglądały dobrze, raty były niższe, decyzja szybka. Dopiero analiza umów pokazała, że prawdziwy problem nie leżał w finansach, lecz w zapisach prawnych. Jedna z umów zawierała klauzule, które w przyszłości mogły zablokować refinansowanie, inna przewidywała wysokie koszty wcześniejszej spłaty. Bez wsparcia prawnego konsolidacja rozwiązałaby problem na chwilę, ale stworzyła kolejne na lata.

Kredyt konsolidacyjny – prawo jako element bezpieczeństwa finansowego

Kredyt konsolidacyjny i pożyczka konsolidacyjna to nie tylko rata i oprocentowanie. To umowy, zabezpieczenia, odpowiedzialność solidarna, skutki podatkowe i konsekwencje na wypadek zmiany sytuacji życiowej. Z perspektywy prawnika każda konsolidacja jest ingerencją w strukturę zobowiązań, która musi być bezpieczna także w scenariuszach negatywnych: utraty dochodu, choroby czy sprzedaży nieruchomości. Właśnie tu rola prawnika przestaje być dodatkiem, a staje się fundamentem dobrej decyzji.

Gdy konsolidacja bez analizy prawnej staje się ryzykiem

W praktyce spotykam wielu klientów, którzy przyszli „po naprawę” źle przeprowadzonej konsolidacji. Najczęstsze błędy to brak świadomości kosztów całkowitych, niekorzystne zapisy o ubezpieczeniach, niejasne warunki wcześniejszej spłaty oraz zabezpieczenia, które ograniczają przyszłe decyzje. Story pana Tomasza zakończył się dobrze tylko dlatego, że konsolidacja została wstrzymana, a umowy przeanalizowane na nowo. Dopiero wtedy możliwe było bezpieczne uporządkowanie zobowiązań.

Kredyt konsolidacyjny bez prawnika a z prawnikiem – realne różnice

| Obszar | Bez wsparcia prawnego | Z prawnikiem |

| Analiza umów | Powierzchowna | Szczegółowa |

| Ryzyko klauzul | Wysokie | Minimalizowane |

| Koszty ukryte | Często pomijane | Ujawnione |

| Bezpieczeństwo nieruchomości | Niepewne | Kontrolowane |

| Przyszłe decyzje kredytowe | Ograniczone | Zaplanowane |

Warto wiedzieć – pożyczka konsolidacyjna:

Najwięcej problemów przy konsolidacji nie wynika z wysokości raty, lecz z zapisów umownych. To one decydują, czy za kilka lat będziesz mógł zmienić warunki, sprzedać nieruchomość lub spłacić zobowiązanie bez dodatkowych kosztów.

Wniosek eksperta – kredyt konsolidacyjny:

Kredyt konsolidacyjny przeprowadzony bez analizy prawnej to ryzyko, które ujawnia się z opóźnieniem. Połączenie doradztwa finansowego z prawnym daje realne bezpieczeństwo i chroni przed błędami, których nie da się łatwo cofnąć.

8. Kredyt konsolidacyjny – doradca, Twój negocjator

Historia, w której warunki nie były oczywiste

Pan Krzysztof był przekonany, że w konsolidacji „warunki są z góry ustalone”. Otrzymał ofertę z jedną ratą, niższą niż dotychczas, więc intuicyjnie uznał ją za dobrą. Dopiero rozmowa z doradcą ujawniła, że proponowany okres spłaty, prowizja i ubezpieczenie powodują znaczący wzrost kosztu całkowitego. Kluczowe okazało się jedno pytanie: czy te warunki są do negocjacji. W jego przypadku były – i to w większym zakresie, niż się spodziewał.

Negocjacje jako realna przewaga klienta

Kredyt konsolidacyjny i pożyczka konsolidacyjna nie są produktami „sztywnymi”. Oprocentowanie, prowizje, koszty dodatkowe, a nawet konstrukcja samej umowy mogą podlegać negocjacjom, jeśli proces prowadzony jest świadomie. Doradca działający w interesie klienta analizuje nie tylko ofertę, ale również kontekst: historię spłat, stabilność dochodów, potencjał refinansowania w przyszłości. To właśnie tutaj pojawia się realna oszczędność, której klient działający samodzielnie zwykle nie jest w stanie osiągnąć.

Kredyt konsolidacyjny – storytelling negocjacyjny w praktyce

W przypadku pana Krzysztofa renegocjacja warunków pozwoliła obniżyć prowizję, zmienić sposób naliczania kosztów ubezpieczenia i skrócić okres spłaty bez podnoszenia raty. Efekt końcowy? Niższy koszt całkowity o kilkadziesiąt tysięcy złotych i pełna kontrola nad umową. To pokazuje, że doradca nie „szuka oferty”, lecz tworzy warunki, które są zgodne z interesem klienta.

Kredyt konsolidacyjny bez negocjacji a z negocjacjami – porównanie

| Obszar | Bez doradcy | Z doradcą jako negocjatorem |

| Oprocentowanie | Standardowe | Obniżone |

| Prowizje | Akceptowane w całości | Redukowane |

| Ubezpieczenia | Narzucone | Dopasowane lub wyeliminowane |

| Koszt całkowity | Wysoki | Zoptymalizowany |

| Pozycja klienta | Pasywna | Aktywna |

Warto wiedzieć – pożyczka konsolidacyjna:

Największe oszczędności w konsolidacji nie wynikają z samej raty, lecz z warunków dodatkowych. To one decydują o realnym koszcie kredytu w długim okresie.

Wniosek eksperta – kredyt konsolidacyjny:

Doradca jako negocjator nie jest dodatkiem do procesu, lecz jego kluczowym elementem. To właśnie negocjacje odróżniają konsolidację „jakąś” od konsolidacji, która realnie chroni budżet i przyszłe decyzje finansowe klienta.

9. Zwrot prowizji z wcześniej spłaconych kredytów – pieniądze, które realnie możesz odzyskać

Moment, w którym klient dowiaduje się, że „coś mu się należy”

Pani Katarzyna przyszła na konsolidację z przekonaniem, że jej wcześniejsze kredyty są już zamkniętym rozdziałem. Dwa z nich spłaciła przed terminem, jeszcze zanim pojawił się pomysł jednej raty. Dopiero analiza dokumentów pokazała, że w obu przypadkach zapłaciła prowizję i koszty, które zgodnie z przepisami powinny zostać rozliczone proporcjonalnie. Przez wiele miesięcy nikt jej o tym nie powiedział. To częsta sytuacja – klienci skupiają się na racie, nie zdając sobie sprawy, że część pieniędzy można odzyskać.

Dlaczego wcześniejsza spłata otwiera drogę do zwrotu

Wcześniejsza spłata kredytu nie oznacza, że bank „zatrzymuje wszystko”. W wielu przypadkach prowizje, opłaty przygotowawcze czy koszty ubezpieczeń podlegają rozliczeniu za niewykorzystany okres. Problem polega na tym, że instytucje finansowe rzadko inicjują taki zwrot samodzielnie. Dopiero świadoma analiza umowy i harmonogramu spłat pozwala ustalić, czy i w jakiej wysokości klient ma prawo do zwrotu środków. W konsolidacji jest to szczególnie istotne, bo wcześniejsze kredyty są zamykane jeden po drugim.

Case study – realne pieniądze, realny efekt

W przypadku pani Katarzyny analiza wykazała możliwość odzyskania części prowizji z dwóch kredytów gotówkowych. Po złożeniu odpowiednich wniosków i przeprowadzeniu procesu formalnego odzyskana kwota przekroczyła 8 000 zł. Środki te zostały przeznaczone na nadpłatę nowego kredytu konsolidacyjnego, co przełożyło się na skrócenie okresu spłaty i dalsze obniżenie kosztu całkowitego. Bez wiedzy prawnej i finansowej pieniądze te po prostu by przepadły.

Kredyt konsolidacyjny – zwrot prowizji – co podlega rozliczeniu

| Element kosztowy | Czy podlega zwrotowi | Znaczenie przy konsolidacji |

| Prowizja bankowa | Często tak | Obniża koszt nowego kredytu |

| Opłata przygotowawcza | Zależnie od umowy | Wymaga analizy zapisów |

| Ubezpieczenie | Częściowo | Zwrot za niewykorzystany okres |

| Odsetki | Nie | Rozliczane do dnia spłaty |

| Opłaty dodatkowe | Zmiennie | Często pomijane bez analizy |

Warto wiedzieć – pożyczka konsolidacyjna:

Zwrot prowizji i kosztów nie następuje automatycznie. W większości przypadków to klient musi złożyć odpowiedni wniosek, a bez znajomości przepisów i umów bardzo łatwo przeoczyć należne środki.

Wniosek eksperta – kredyt konsolidacyjny:

Odzyskanie prowizji z wcześniej spłaconych kredytów to jeden z najbardziej niedocenianych elementów konsolidacji. Dobrze przeprowadzony proces może realnie zmniejszyć koszt nowego zobowiązania i poprawić sytuację finansową szybciej, niż oczekuje klient.

10. Kto może otrzymać kredyt lub pożyczkę konsolidacyjną – wymagania, które da się spełnić, a niekiedy obejść legalnie

Historia klienta, który „nie miał szans”

Pan Łukasz usłyszał to zdanie kilka razy: „Przy takiej sytuacji konsolidacja nie przejdzie”. Pracował, zarabiał regularnie, ale miał umowę na czas określony, drobne opóźnienie sprzed kilkunastu miesięcy i zbyt wiele rozproszonych zobowiązań. Z jego perspektywy drzwi były zamknięte. Z perspektywy doradcy i prawnika sytuacja wyglądała inaczej – problemem nie był brak zdolności, lecz niewłaściwe przedstawienie ryzyka i brak strategii.

Kredyt konsolidacyjny – wymagania, które rzeczywiście mają znaczenie

W 2026 roku ocena wniosku o kredyt konsolidacyjny lub pożyczkę konsolidacyjną opiera się na kilku filarach: dochodzie, stabilności zatrudnienia, historii spłat i strukturze zadłużenia. Kluczowe jest to, że żaden z tych elementów nie funkcjonuje w oderwaniu od pozostałych. Niska zdolność w jednym obszarze może być zrównoważona innym, jeśli proces jest dobrze zaplanowany. To właśnie tutaj zaczyna się rola doradcy, który potrafi „przetłumaczyć” sytuację klienta na język akceptowalny dla instytucji finansowej.

Storytelling realnych możliwości

W przypadku pana Łukasza kluczowe było uporządkowanie zobowiązań i zamknięcie produktów, które najbardziej obciążały ocenę ryzyka. Pożyczka konsolidacyjna została wykorzystana jako etap przejściowy, a po kilku miesiącach regularnej spłaty możliwe było refinansowanie na lepszych warunkach. Historia ta pokazuje, że konsolidacja nie jest jednorazowym strzałem, lecz procesem, który można etapować i dostosowywać do realnych możliwości klienta.

Kto ma największe szanse na konsolidację – zestawienie praktyczne

| Kryterium | Znaczenie | Jak można je wzmocnić |

| Dochód | Wysokie | Optymalizacja kosztów |

| Forma zatrudnienia | Średnie | Właściwa prezentacja |

| Historia BIK | Wysokie | Zamknięcie ryzyk |

| Liczba zobowiązań | Bardzo wysokie | Selektywna konsolidacja |

| Stabilność budżetu | Kluczowe | Jedna rata, jeden termin |

Warto wiedzieć – pożyczka konsolidacyjna:

Brak idealnej zdolności kredytowej nie oznacza braku możliwości konsolidacji. Często wystarczy zmiana kolejności działań, aby osiągnąć pozytywny efekt.

Wniosek eksperta – kredyt konsolidacyjny:

Kredyt lub pożyczka konsolidacyjna są dostępne dla znacznie szerszej grupy klientów, niż się powszechnie uważa. Kluczem jest strategia, a nie automatyczne porównywanie ofert.

11. Jak przebiega proces konsolidacji zobowiązań krok po kroku – bez stresu i biegania po instytucjach

Historia klientki, która obawiała się chaosu

Pani Monika zwlekała z konsolidacją przez wiele miesięcy. Nie dlatego, że nie chciała jednej raty, lecz dlatego, że bała się procedur, dokumentów i rozmów z kilkoma instytucjami jednocześnie. Jej wcześniejsze doświadczenia z kredytami nauczyły ją, że każdy proces finansowy oznacza presję czasu, niezrozumiałe zapisy i poczucie braku kontroli. W praktyce dobrze poprowadzona konsolidacja wygląda zupełnie inaczej – to uporządkowany proces, w którym klient ma jasny plan i jedno miejsce kontaktu.

Od analizy do decyzji – porządkowanie sytuacji

Pierwszym etapem jest zawsze pełna analiza zobowiązań, a nie wybór oferty „z reklamy”. Sprawdzane są wszystkie aktualne raty, limity, karty, koszty dodatkowe i zapisy umowne. Dopiero na tej podstawie powstaje strategia: co konsolidować od razu, co zostawić, a co zamknąć w pierwszej kolejności. W historii pani Moniki kluczowe było ustalenie kolejności działań, bo zbyt szybka decyzja mogłaby pogorszyć jej zdolność kredytową.

Proces, który daje poczucie kontroli

Po przygotowaniu strategii następuje złożenie wniosku i negocjacje warunków. Klient nie musi kontaktować się z wieloma instytucjami – cały proces jest koordynowany w jednym miejscu. Po uruchomieniu środków stare zobowiązania są spłacane, a klient otrzymuje jeden harmonogram, jedną ratę i jasne zasady. W przypadku pani Moniki największą ulgą było to, że po raz pierwszy dokładnie wiedziała, co wydarzy się w kolejnych miesiącach.

Kredyt konsolidacyjny – etapy konsolidacji – jak wygląda to w praktyce

| Etap | Co się dzieje | Korzyść dla klienta |

| Analiza zobowiązań | Sprawdzenie rat, umów i kosztów | Pełny obraz sytuacji |

| Strategia konsolidacji | Wybór zakresu i kolejności | Minimalizacja ryzyka |

| Negocjacje warunków | Optymalizacja kosztów | Niższy koszt całkowity |

| Uruchomienie środków | Spłata starych zobowiązań | Jedna rata |

| Stabilizacja | Regularna spłata | Spokój finansowy |

Storytelling efektu końcowego

Po zakończeniu procesu pani Monika miała jedną ratę niższą o niemal 1 300 zł, brak kart kredytowych i zamknięte limity. Co ważne, wiedziała dokładnie, kiedy i na jakich zasadach może nadpłacić zobowiązanie lub zmienić warunki w przyszłości. Konsolidacja przestała być dla niej „ratunkiem”, a stała się elementem długofalowego planu finansowego.

Warto wiedzieć – pożyczka konsolidacyjna:

Najczęstszy stres przy konsolidacji wynika z braku informacji. Gdy proces jest rozpisany krok po kroku, klient odzyskuje poczucie kontroli i bezpieczeństwa.

Wniosek eksperta – kredyt konsolidacyjny:

Dobrze przeprowadzona konsolidacja to proces zarządzania finansami, a nie jednorazowa decyzja. Klient zyskuje nie tylko niższą ratę, lecz także przewidywalność i realny plan na kolejne lata.

12. Twoja wygoda, moja mobilność – konsolidacja zobowiązań dopasowana do Twojego stylu życia

Historia klienta, który nie miał czasu na banki

Pan Michał prowadził własną działalność i pracował w trybie ciągłym – wyjazdy, nieregularne godziny, zmienne dochody. Konsolidacja była mu potrzebna, ale odkładał ją miesiącami, bo nie miał możliwości wielokrotnych wizyt, kompletowania dokumentów i dostosowywania się do godzin pracy instytucji finansowych. W jego przypadku problemem nie była motywacja, lecz brak elastyczności procesu. Dopiero mobilna forma doradztwa pozwoliła mu realnie zająć się finansami.

Mobilność jako element bezpieczeństwa

Kredyt konsolidacyjny i pożyczka konsolidacyjna wymagają rozmowy, analizy i decyzji, ale nie muszą oznaczać chaosu organizacyjnego. Mobilny doradca przejmuje ciężar koordynacji: analizuje dokumenty zdalnie, spotyka się w dogodnym miejscu lub prowadzi proces online. Dla klienta oznacza to jedno – brak presji czasowej i możliwość podejmowania decyzji w spokojnych warunkach. W 2026 roku to nie luksus, lecz realny standard bezpieczeństwa finansowego.

Kredyt konsolidacyjny – storytelling wygody w praktyce

W przypadku pana Michała cała konsolidacja została przeprowadzona bez ani jednej wizyty w placówce. Dokumenty zostały zebrane i zweryfikowane zdalnie, a decyzje omawiane w momentach, które nie kolidowały z jego pracą. Efekt? Jedna rata, uporządkowane zobowiązania i poczucie kontroli, które wcześniej wydawało się niemożliwe. Mobilność okazała się nie tylko wygodą, lecz także czynnikiem decydującym o skuteczności całego procesu.

Mobilna konsolidacja a tradycyjny model – porównanie

| Obszar | Model tradycyjny | Model mobilny |

| Czas klienta | Wysokie zaangażowanie | Minimalny |

| Liczba spotkań | Wiele | Ograniczona |

| Elastyczność | Niska | Wysoka |

| Komfort decyzyjny | Ograniczony | Pełny |

| Kontrola procesu | Rozproszona | Jedno miejsce |

Warto wiedzieć – pożyczka konsolidacyjna:

Mobilna forma doradztwa nie oznacza mniejszej kontroli. Wręcz przeciwnie – pozwala klientowi podejmować decyzje w spokojnych warunkach, bez presji czasu i otoczenia.

Wniosek eksperta – kredyt konsolidacyjny:

Twoja wygoda w procesie konsolidacji bezpośrednio przekłada się na jakość decyzji finansowych. Mobilność doradcy to dziś realna przewaga, która chroni przed pochopnymi wyborami i kosztownymi błędami.

13. Najczęstsze błędy przy kredycie i pożyczce konsolidacyjnej – jak nie zapłacić dwa razy

Historia klienta, który zapłacił za „święty spokój”

Pan Robert zdecydował się na konsolidację szybko. Miał dość kilku rat, telefonów i pilnowania terminów. Oferta z jedną ratą wyglądała na idealne rozwiązanie, więc podpisał umowę bez głębszej analizy. Przez pierwsze miesiące wszystko było w porządku – rata niższa, spokój psychiczny, brak chaosu. Problem pojawił się dopiero później, gdy okazało się, że koszt całkowity zobowiązania jest znacząco wyższy, a wcześniejsza spłata wiąże się z dodatkowymi opłatami. To klasyczny przykład konsolidacji, która rozwiązuje problem krótkoterminowo, ale generuje stratę długoterminową.

Błędy, które powtarzają się najczęściej

Najczęstsze błędy nie wynikają z braku inteligencji czy odpowiedzialności, lecz z pośpiechu i zaufania do uproszczonych komunikatów. Klienci koncentrują się na racie, pomijając koszt całkowity, zapisy umowne i konsekwencje prawne. Często konsolidują wszystkie zobowiązania bez selekcji albo decydują się na produkt, który blokuje przyszłe możliwości refinansowania. W historii pana Roberta zabrakło jednego elementu – strategii, która uwzględniałaby więcej niż bieżący komfort.

Storytelling konsekwencji

Gdy pan Robert po dwóch latach chciał zmienić warunki, okazało się, że umowa zawiera zapisy utrudniające refinansowanie. Dodatkowo ubezpieczenie doliczone do kredytu znacząco podniosło koszt całkowity. Konsolidacja, która miała być ratunkiem, stała się finansowym ciężarem. Dopiero ponowna analiza i korekta pozwoliły ograniczyć straty, ale część kosztów była już nie do odzyskania. Ta historia pokazuje, że błędy przy konsolidacji ujawniają się z opóźnieniem, gdy cofnięcie decyzji jest trudne lub niemożliwe.

Najczęstsze błędy przy konsolidacji – szczegółowe zestawienie

| Błąd | Na czym polega | Skutek finansowy | Jak go uniknąć |

| Skupienie się tylko na racie | Brak analizy kosztu całkowitego | Przepłata w długim okresie | Porównanie pełnych kosztów |

| Konsolidowanie wszystkich zobowiązań | Brak selekcji długów | Niepotrzebne wydłużenie spłaty | Strategia etapowa |

| Brak analizy umowy | Pominięcie zapisów prawnych | Ograniczenie przyszłych decyzji | Wsparcie prawne |

| Ubezpieczenia narzucone w pakiecie | Brak oceny ich zasadności | Wzrost kosztu kredytu | Negocjacje |

| Pośpiech decyzyjny | Decyzja pod presją | Trudności w refinansowaniu | Czas na analizę |

| Brak planu na przyszłość | Konsolidacja bez celu | Kolejne problemy finansowe | Długofalowa strategia |

Warto wiedzieć – pożyczka konsolidacyjna:

Najdroższe błędy przy konsolidacji nie są widoczne w pierwszych miesiącach. Ujawniają się wtedy, gdy klient chce zmienić warunki, nadpłacić kredyt lub sięgnąć po kolejne finansowanie.

Wniosek eksperta – kredyt konsolidacyjny:

Kredyt konsolidacyjny i pożyczka konsolidacyjna wymagają takiej samej rozwagi jak kredyt hipoteczny. Jedna pochopna decyzja może sprawić, że zapłacisz dwa razy – raz dziś i drugi raz w przyszłości.

14. FAQ – kredyt konsolidacyjny

Tak, ale nie jest to rekomendowane w pierwszym okresie po konsolidacji. Głównym celem konsolidacji jest uporządkowanie finansów i poprawa stabilności budżetu, a ponowne korzystanie z limitów może szybko zniwelować jej efekt. Z punktu widzenia zdolności kredytowej nowe limity obniżają scoring i zwiększają ryzyko. Najbezpieczniej wracać do takich produktów dopiero wtedy, gdy sytuacja finansowa jest stabilna i zaplanowana długoterminowo.

Tak, ale wpływ ten zależy od zapisów umowy konsolidacyjnej. Niektóre umowy pozwalają na bezpłatną nadpłatę lub wcześniejszą spłatę, inne przewidują prowizje lub ograniczenia czasowe. Dlatego przed podpisaniem umowy kluczowe jest sprawdzenie warunków nadpłat i ich opłacalności. Dobrze zaplanowana konsolidacja powinna dawać elastyczność, a nie zamykać klienta w sztywnych ramach na wiele lat.

Tak, w wielu przypadkach możliwe jest połączenie konsolidacji z uzyskaniem dodatkowych środków, ale wymaga to szczególnej ostrożności. Dodatkowa gotówka zwiększa całkowite zadłużenie i wpływa na zdolność kredytową, dlatego musi być uzasadniona realną potrzebą. Bezpieczna konsolidacja traktuje dodatkowe środki jako element planu finansowego, a nie impuls do dalszego zwiększania zobowiązań.

Tak, ale tylko pod warunkiem właściwego zaplanowania. Przy planowanej sprzedaży nieruchomości szczególnie istotne są zapisy dotyczące wcześniejszej spłaty, zabezpieczeń i kosztów zamknięcia kredytu. Źle dobrana konsolidacja może utrudnić sprzedaż lub wygenerować dodatkowe opłaty. Dobrze zaplanowana uwzględnia przyszłe zmiany życiowe i pozwala zachować pełną swobodę decyzyjną.

15. Skontaktuj się z nami – pożyczka konsolidacyjna

Świadomość sytuacji zamiast domysłów

Większość klientów trafia do nas z poczuciem niepewności. Wiedzą, że obecne raty są zbyt wysokie, że budżet jest napięty albo że finansowo „coś wymyka się spod kontroli”, ale nie mają pełnego obrazu sytuacji. Pierwszym krokiem nie jest podpisanie umowy, lecz spokojna rozmowa i rzetelna analiza. Dopiero gdy znasz swoją realną sytuację finansową i prawną, możesz podejmować decyzje, które faktycznie Cię chronią.

Zrozumienie problemu i dostępnych rozwiązań

Po analizie zobowiązań pokazujemy możliwe scenariusze: co da kredyt konsolidacyjny, kiedy lepsza będzie pożyczka konsolidacyjna, a kiedy warto wstrzymać się z decyzją i uporządkować inne elementy. Tłumaczymy konsekwencje każdej opcji prostym językiem, bez presji i bankowego żargonu. Klient rozumie nie tylko „ile będzie rata”, ale także jak dana decyzja wpłynie na jego przyszłość finansową.

Pewność decyzji dzięki wsparciu eksperckiemu

Połączenie doradztwa kredytowego i prawnego sprawia, że decyzje nie są podejmowane w ciemno. Negocjujemy warunki, analizujemy umowy, eliminujemy zapisy ryzykowne i dbamy o to, aby konsolidacja była bezpieczna także w dłuższym horyzoncie. Dzięki temu klient nie tylko oszczędza pieniądze, ale zyskuje spokój i poczucie kontroli nad zobowiązaniami.

Jasny krok do działania bez zobowiązań

Kontakt z nami nic nie kosztuje i do niczego nie zobowiązuje. To rozmowa, która może uporządkować Twoją sytuację finansową, zanim problemy się pogłębią. Działamy mobilnie, elastycznie i zawsze w interesie klienta.

Jak wspieramy klientów: analiza finansowa i prawna, negocjacje warunków, pełne prowadzenie procesu

Gdzie działamy: lokalnie i zdalnie

Elastyczność i szybka reakcja: spotkania dopasowane do Twojego czasu

W czym się specjalizujemy: kredyty i pożyczki konsolidacyjne, trudne sytuacje, BIK, KRD

Doświadczenie: 17 lat, współpraca z 20+ instytucjami

Zadzwoń i porozmawiaj o swojej sytuacji: +48 515-525-550

Jedna rozmowa może realnie zmienić Twoje finanse na spokojniejsze i bezpieczniejsze.

Przykład reprezentatywny:

Rzeczywista Roczna Stopa Oprocentowania (RRSO) wynosi 8,8%, całkowita kwota kredytu (bez kredytowanych kosztów) 102 300 zł, całkowita kwota do zapłaty 139 138,09 zł, oprocentowanie zmienne 8,50%, całkowity koszt kredytu 36 838,09 zł (w tym: prowizja 0 zł, odsetki 36 838,09 zł, opłata za prowadzenie konta oraz obsługę karty do konta w okresie trwania kredytu 0 zł), 91 miesięcznych rat równych w wysokości po 1528,99 zł każda. Kalkulację wykonaliśmy 08.09.2025 r. na reprezentatywnym przykładzie.